- · 《大众投资指南》栏目设[05/29]

- · 《大众投资指南》收稿方[05/29]

- · 《大众投资指南》投稿方[05/29]

- · 《大众投资指南》征稿要[05/29]

- · 《大众投资指南》刊物宗[05/29]

未来三五年,股市“三傻”有多少投资机会?

作者:网站采编关键词:

摘要:本文由公众号“苏宁金融研究院”原创,作者为苏宁金融研究院副院长薛洪言,首图来自壹图网。 在2020年的火爆市场中,银行、保险、地产三个板块启动很晚,被市场称作“三傻”。

本文由公众号“苏宁金融研究院”原创,作者为苏宁金融研究院副院长薛洪言,首图来自壹图网。

在2020年的火爆市场中,银行、保险、地产三个板块启动很晚,被市场称作“三傻”。2021年春节之后,大盘曾经经历短暂的行情切换,风格偏好从抱团股转向周期股,保险、银行、地产均相继迎来股价反弹,但市场分歧依旧明显:

有人认为资金只是短暂停留,消费、医药、科技依旧是投资主线;与此同时,饱受煎熬的“三傻”买入者则开始期待翻倍行情。

短期走势不可预测,若着眼于三五年,银行、保险、地产究竟有多少投资机会呢?

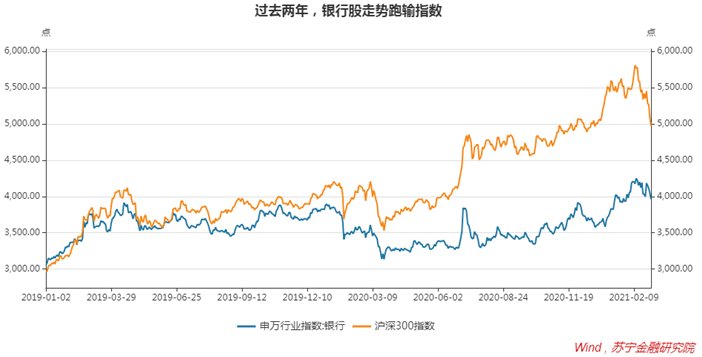

银行:整体没机会,个股有空间在股市中,银行业一直备受关注。其一,投资者对银行有天然的熟悉感;其二,银行股普遍具备低市盈率、高分红等特征,看上去安全,很有吸引力。但从近两年行情看,银行股走势显著跑输指数。

2019-2020两年间(),申万银行业指数累计涨幅20.9%,落后沪深300指数55个百分点,“三傻”之一的名头当之无愧。

过去两年不怎么涨是既定事实,我们更关心未来三五年是否会有大行情?

股市投资,低价买入是硬道理,但股市不完全是谁估值低谁有理的地方。股价涨跌,未来业绩预期才是关键。就银行业而言,影响业绩预期的核心因子是规模增长、净息差、不良率。

就银行业整体来说,受间接融资转向直接融资、金融让利实体、杠杆率稳中下行等因素制约,规模、净息差、不良率都难言出现实质性的长期改善。在这些因素压制下,银行股价过去几年走势低迷,未来几年大概率依旧如此。在行业板块上看,超跌反弹可以期待,但要成为市场追捧的核心题材几乎没有可能。

不过,板块整体没有机会,个股却通常有结构性行情。如水泥行业,受产能过剩之困,2013年-2020年间(),申万水泥行业指数上涨129%,同期海螺水泥涨幅为277%,显著跑赢行业板块。银行个股层面的分化也会如此(参见《数字化时代,银行股的选择逻辑》):

全国性银行在互联网、金融科技的驱动下加速分化,马太效应逐步显现,零售转型见成效,数字化、科技化能力突出的银行依旧值得期待;

在地方性银行层面,地方经济为地方银行营造了相对独立的小环境,区域经济增速快、经营战略清晰、业务发展有特色的地方龙头银行有较大的机会。

不具备上述特征的上市银行,未来三五年难有什么机会,不值得买入。

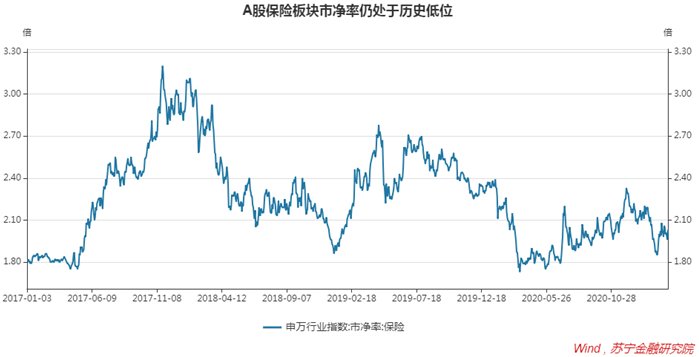

保险:短期有波折,长期空间大2018年末-2020年末,申万保险行业指数涨幅55%,落后沪深300指数21个百分点,应该讲,保险板块的走势还可以,“三傻”的名头有点冤枉。

在A股上市保险公司中,除了中国人保,其他公司都是寿险为主、财险为辅。寿险保单期限长,有大量资金沉淀,当期营业利润主要靠投资收益驱动。以中国平安为例,在寿险及健康险分部中,2020年总投资收益1835亿元,贡献了170%的税前利润。

保险公司的投资以债权为主、股权为辅,利率是左右其短期业绩的核心变量,市场利率变动不大时,股市表现也能带来较为明显的边际影响。但考虑到利率的周期性波动,长期来看,利率的影响趋于中性,新业务拓展才是影响寿险业绩的长期关键变量。

就过去两年的市场表现看,利率层面受制于宽松货币政策下的利率下行,新业务拓展层面则受制于渠道转型阵痛和疫情对线下展业的影响,保险板块整体表现落后大盘。自2020年下半年起,上述因素出现边际改善,保险板块迎来一波上涨行情:

其一,市场预测货币政策逐步回归常态化,利率缓慢上行,利好保险公司投资收益,股市回暖也带来边际改善效应;

其二,市场预期中国平安、中国太保等公司推行的保险代理人改革步入正轨,有望尽快走出寿险新业务增长乏力的困局。

虽经过一波上涨,当前保险板块估值仍处于历史低位。如果基本面能够持续改善,三五年内仍有较大投资价值。

就市场利率而言,为保持货币政策的长期稳健,三五年内继续大幅下行的概率不大,同期,股票市场继续繁荣是大概率事件,保险公司投资端收益有望保持稳健增长。至于新业务拓展,行业虽遭遇短期波折,但长期增长空间仍然很大。

以2019年各省市常住人口平均寿险支出费用为例,北京最高为5392元,贵州仅为477元,不同地区差异极大。这反过来也说明,保险支出与收入水平密切相关,随着经济持续增长和居民收入水平稳步提高,保险行业仍有广阔的发展空间。

文章来源:《大众投资指南》 网址: http://www.dztzznzzs.cn/zonghexinwen/2021/0321/733.html